Bilden Zuschüsse und Subventionen eines Dritten einen Teil der umsatzsteuerlichen Bemessungsgrundlage? Diese Frage hat der EuGH in den Verfahren C-573/18 und C-574/18 bejaht.

Dabei ging es um eine Finanzierung von Investitionsgütern über einen Betriebsfonds. Die Entscheidung verdeutlicht, mit welchen Mitteln die Finanzverwaltung versucht Zuschüsse oder Subventionen faktisch der Besteuerung zu unterwerfen.

1 Hintergrund

In den EuGH-Urteilen C-573/18 und C-574/18 vom 09.10.2019 geht es um die Frage, in welcher Höhe eine von einem Dritten subventionierte Lieferung der Umsatzsteuer unterliegt. Der BFH wollte vom EuGH wissen, ob eine „unmittelbar mit dem Preis der Umsätze zusammenhängende Subvention“ vorliegt, welche die Bemessungsgrundlage erhöht.

2 Sachverhalt

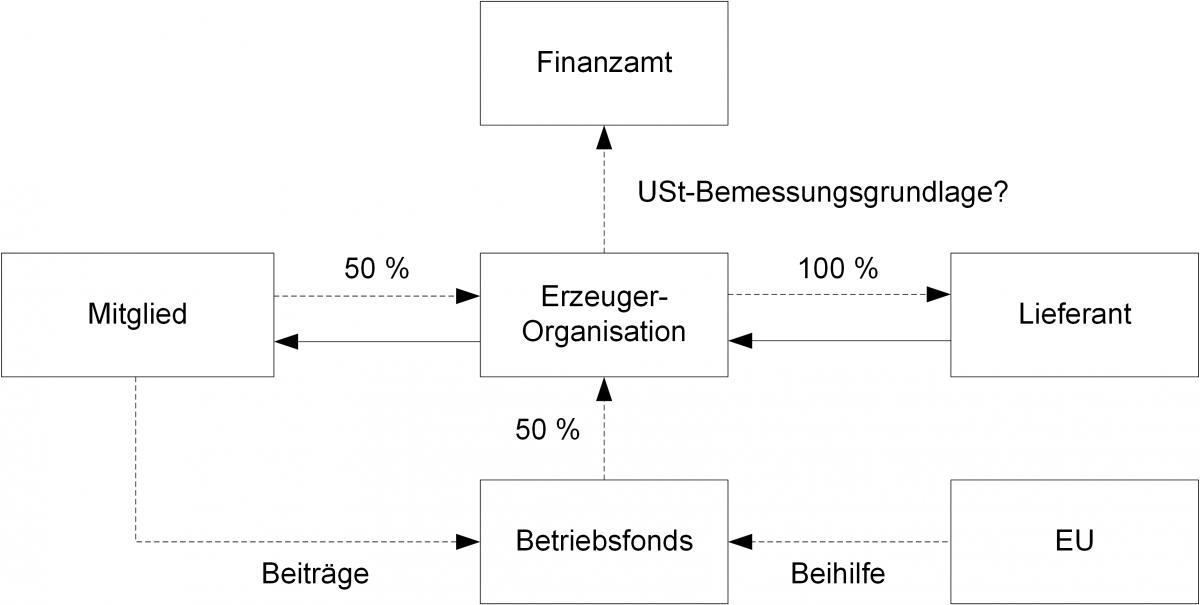

Die Klägerinnen sind Großhändler für Obst und Gemüse und als solche „Erzeugerorganisation“ i. S. v. Art. 11 der Verordnung Nr. 2200/96. Sie betrieben zur Finanzierung von Investitionen ihrer Mitglieder einen Betriebsfonds. Die Klägerinnen verkauften an ihre Mitglieder Investitionsgüter.

Dabei stellten sie ihren Mitgliedern nur einen Anteil ihrer Anschaffungskosten zuzüglich Umsatzsteuer in Rechnung. Die übrigen Kosten trug der Betriebsfonds.

3 Entscheidung des EuGH

Bei verbilligten Lieferungen infolge der Mitfinanzierung aus einem „Betriebsfonds“ stellen die Zahlungen aus dem Fonds nach dem Urteil des EuGH Drittentgelt dar. Der EuGH wendet die allgemeinen Regeln aus Art. 11 Teil A Abs. 1 Buchst. a Sechste Richtlinie an (entspricht im Wesentlichen Art. 73 MwStSystRL).

Danach ist die Besteuerungsgrundlage alles, was den Wert der Gegenleistung bildet, die der Leistende vom Leistungsempfänger oder einem Dritten erhält, einschließlich der unmittelbar mit dem Preis dieser Umsätze zusammenhängenden Subventionen. Es entspricht dem Ziel dieser Vorschrift, den gesamten Wert der Gegenleistung der Umsatzsteuer zu unterwerfen und zu vermeiden, dass eine Subventionszahlung zu einer geringeren Besteuerung führt.

Der EuGH setzt für die Einbeziehung in die Bemessungsgrundlage voraus, dass (1.) die Subvention von einem Dritten gerade für eine bestimmte Leistung gezahlt wird, (2.) die Subvention dem Abnehmer des Gegenstandes zugutekommt und (3.) die von der Subvention verkörperte Gegenleistung bestimmbar ist.

4 Praxisfolgen

Anhand der Kriterien des EuGH ist eine Abgrenzung zwischen steuerbaren Entgeltbestandteilen und nicht steuerbaren Zuschüssen in Konstellationen möglich, in denen bestimmte Leistungen durch Dritte subventioniert werden. Der deutsche Gesetzgeber hat zum 01.01.2019 die Vorschrift des § 10 Abs. 1 S. 2 UStG angepasst, um den Anforderungen des Art. 73 Hs. 2 MwStSystRL gerecht zu werden. Subventionszahlungen sind seitdem grundsätzlich Bestandteil des Entgelts.

Aber nicht jede Subvention ist zwangsläufig Teil der Gegenleistung und damit Bestandteil der umsatzsteuerlichen Bemessungsgrundlage. Der Subventionsbetrag unterliegt nur dann als Entgelt von dritter Seite der Umsatzbesteuerung, wenn ein unmittelbarer Zusammenhang der Subvention zu dem Preis der Umsätze besteht.

Der dem EuGH-Urteil zugrunde liegende Sachverhalt bildet ein Paradebeispiel dafür, mit welchen Ansätzen die Finanzverwaltung häufig bei Zuschüssen und Subventionen vorgeht. Sie verfolgt drei Ansätze, um Zuschüsse oder Subventionen faktisch der Besteuerung zu unterwerfen:

- Erhöhung der Bemessungsgrundlage, sei es durch die Annahme eines Entgelts von dritter Seite oder durch die Festsetzung der Mindestbemessungsgrundlage nach § 10 Abs. 5 Nr. 1 i. V. m. Abs. 4 UStG,

- Kürzung des Vorsteuerabzugs oder

- Einordnung der Zuschüsse und Subventionen als Entgelt für eine Leistung.

Die genannten Aspekte sind für die Praxis dann von Relevanz, wenn ein Recht zum Vorsteuerabzug nicht besteht. Betroffene Unternehmer – häufig gemeinwohlorientierte Einrichtungen – sind angehalten, bei Subventionszahlungen und Zuschüssen strikt die Vorgaben aus Abschn. 10.2. UStAE einzuhalten.

Dabei ist zum einen darauf zu achten, dass zwischen der erbrachten Leistung und der Subvention / dem Zuschuss des Zahlenden kein unmittelbarer Zusammenhang besteht, da ansonsten ein Entgelt für die Leistung an den Zahlenden vorliegt. Zum anderen gilt es zu vermeiden, dass die Subvention / der Zuschuss die Zahlung des Leistungsempfängers ergänzt, damit preisauffüllenden Charakter erhält und in der Folge ein Drittentgelt bildet. Zuschüsse, die auf Grundlage eines gegenseitigen Vertrages gewährt werden, sind grundsätzlich ein Indiz für einen umsatzsteuerrechtlichen Leistungsaustausch.

Die deutsche Finanzverwaltung ist (noch) großzügig, wenn struktur- oder allgemeinpolitische bzw. volkswirtschaftliche Ziele im Vordergrund stehen. Diese gilt es dezidiert herauszuarbeiten. In der Praxis entscheidet immer der Sachverhalt. Sofern Zweifel bestehen, ist die Einholung einer verbindlichen Auskunft zu empfehlen.