Am 18.10.2018 hat der EuGH in der Rechtssache Volkswagen Financial Service (Rs. C-153-17) entschieden. Es ging dabei um den Vorsteuerabzug aus Gemeinkosten eines Unternehmens (z. B. IT-Infrastruktur, Räume und Büroartikel) mit steuerfreien und steuerpflichtigen Ausgangsumsätzen. Der Unternehmer hat die Gemeinkosten mit Mitteln aus steuerfreien Ausgangsumsätzen bezahlt. Dies hindert den unmittelbaren Zusammenhang mit der steuerpflichtigen Tätigkeit allerdings nicht. Der EuGH bestätigt daher ein weiteres Mal, dass der unmittelbare Zusammenhang der Eingangsleistungen mit den steuerpflichtigen Ausgangsleistungen weit zu sehen ist.

1 Sachverhalt

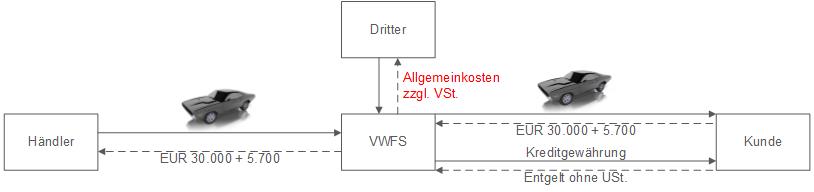

Volkswagen Financial Services (VWFS) kauft jeweils den vom Kunden ausgewählten PKW beim Händler. Anschließend verkauft VWFS den PKW steuerpflichtig an den Kunden. Einkaufs- und Verkaufspreis entsprechen sich. Im gleichen Vertrag gewährt VWFS dem Kunden steuerfrei einen Kredit über den Kaufpreis. Beim Zinssatz schlägt VWFS die eigenen Finanzierungskosten, Gemeinkosten sowie eine Gewinnmarge auf.

Strittig war, ob VWFS aus ihren Allgemeinkosten (anteilig) einen Vorsteuerabzug vornehmen durfte. Es ging um Eingangsleistungen wie IT-Infrastruktur, Räume und Büroartikel. Diese Frage stellte sich, da VWFS die Aufwendungen für Allgemeinkosten ausschließlich aus den Gewinnen der steuerfreien Kreditvergabe finanzierte.

2 Entscheidung des EuGH

Der Vorsteuerabzug steht dem Unternehmer zu, wenn eine Eingangsleistung direkt und unmittelbar mit einem oder mehreren zum Vorsteuerabzug berechtigenden Ausgangsumsätzen zusammenhängt. Gleiches gilt, wenn die Kosten für den Eingangsumsatz zu den allgemeinen Aufwendungen des Steuerpflichtigen gehören und Kostenelement der von ihm gelieferten Gegenstände oder erbrachten Dienstleistungen sind. Sind Kosten zugleich Kostenelement nicht zum Vorsteuerabzug berechtigender Ausgangsleistungen, berechtigen sie nur anteilig zum Vorsteuerabzug.

Danach ist der anteilige Vorsteuerabzug aus Allgemeinkosten möglich. Er kann vor allem nicht deshalb ausgeschlossen werden, weil VWFS die Eingangsleistungen mit Geldern finanziert, welche sie aus steuerfreien Ausgangsumsätzen (Kreditgewährung) erzielt. Entscheidend ist, dass VWFS die Allgemeinkosten teilweise für die Bereitstellung der Fahrzeuge aufgewendet hat. Die Allgemeinkosten sind in diesem Fall Kostenelemente für diese steuerpflichtigen Ausgangsleistungen. Dafür müssen die Gemeinkosten nicht unbedingt im Kaufpreis der Fahrzeuge zu Tage treten.

Bei der notwendigen Ermittlung des Pro-rata-Satzes ist zu berücksichtigen, ob es eine präzisere Methode als den Umsatzschlüssel gibt. Das vorlegende Gericht hatte anerkannt, dass VWFS die Eingangsleistungen auch für steuerpflichtige Ausgangsleistungen verwendete. Sorgt der gewünschte Schlüssel dafür, dass auf steuerpflichtige Ausgangsleistung bezogene Eingangsleistungen faktisch nicht berücksichtigt werden, darf er nicht angewandt werden.

3 Praxisfolgen

Der EuGH präzisiert den Begriff des „Kostenelements“ im Zusammenhang mit dem Vorsteuerabzug aus Allgemeinkosten. Es ist nicht entscheidend, dass eine Eingangsleistung mit Gewinnen aus steuerpflichtigen Ausgangsumsätzen bezahlt wird. Die Mittel können aus nicht zum Vorsteuerabzug berechtigenden Ausgangsleistungen herrühren. Ausschlaggebend ist allein, dass der Unternehmer die Eingangsleistung aufgrund der steuerpflichtigen Ausgangsleistungen bezogen hat.

Dieser Teil der Entscheidung ist in allen Fällen des Vorsteuerabzugs bei gemischter Verwendung von Eingangsleistungen relevant. Generell erfolgt beim Ratenkauf bei einem finanzierenden Kreditinstitut gem. Abschn. 3.11 UStAE eine Lieferung und eine Kreditgewährung. Weiterhin verdeutlicht die Entscheidung, dass Kapitalverwaltungsgesellschaften mit Investmentvermögen in Form eines Sondervermögens, die Allgemeinkosten aus steuerfreien Umsätzen bezahlen, aufgrund beispielsweise steuerpflichtiger Vermietungsumsätze (anteilig) den Vorsteuerabzug vornehmen dürfen.

Die EuGH-Entscheidung zeigt die Notwendigkeit herauszuarbeiten, dass Eingangsleistungen für steuerpflichtige Ausgangsleistungen verwendet werden. Insoweit ist im deutschen Recht nach § 15 Abs. 4 S. 1 UStG eine wirtschaftliche Zuordnung vorzunehmen. Wie verschiedene aktuelle Entscheidungen (C-126/14 – Sveda, C-432/15 – Bastova, C-132/16 – Iberdrola, BFH – XI R 3/16) zeigen, ist der notwendige Zusammenhang recht weit zu sehen.

Bei der Ermittlung des Vorsteuerschlüssels im Einzelfall ist der Umsatzschlüssel anzuwenden, wenn es keine präzisere Methode gibt. Hierbei darf die Finanzverwaltung den Vorsteuerabzug nicht durch die „Hintertür“ ausschließen, indem sie die steuerpflichtigen Ausgangsleistungen durch eine Modifizierung des Umsatzschlüssels nicht in die Berechnung einbezieht.